Quem dera fosse coisa simples responder esta pergunta, ainda mais, quando se pensa em termos da própria aposentadoria e de todas as inseguranças que cercam esse período que, cada vez mais, parece se entender por um tempo maior, confirmado pela contínua elevação da longevidade da população.

De acordo com o IBGE, atualmente a média de vida do brasileiro é de 73 anos, então, considerando que no geral aposentamo-nos aos 54 anos, teremos cerca de 19 anos de sobrevida durante os quais, salvo termos uma atividade econômica suficientemente rentável, viveremos como aposentados.

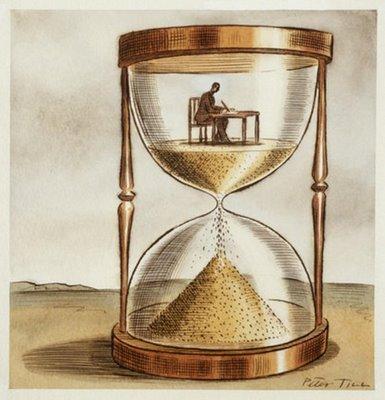

Assim, um futuro com período de duração considerável deverá ser planejado, para o que a maior dificuldade será nossa inconfessa preferência para satisfação de nossas prioridades (ou prazeres) do momento.

Guardar dinheiro hoje para desfrutar “no amanhã” é algo que nos traz pouca satisfação imediata. Aliás, isto está na contra mão do espírito da sociedade de consumo em que nos inserimos e, desta forma, confrontados com o adiamento de nossa satisfação imediata, usualmente optamos por abrir mão de nossas reservas para cuidar do futuro em detrimento do prazer imediato.

Para se ter noção do espírito geral de poupança do cidadão brasileiro, por aqui as famílias destinam a este fim um montante que representa 4,5% do PIB, enquanto em locais como a Índia e China essa preocupação equivale a 25% do índice.

Ante a opção de contratação de um especialista financeiro para orientação e/ou cuidado da tranquilidade do futuro, nada impede que nós façamos uma poupança ou investimento, administrando o próprio dinheiro para a aposentadoria. De fato, através da iniciativa em planejar e administrar investimentos por nós mesmos, economizamos custos ligados à taxas de carregamento e de administração.

Contudo, trata-se de tarefa que nem todos podem ou querem empreender …

Falamos agora de (muita) disciplina e também de algum conhecimento de produtos financeiros e da tributação aplicável, pois do contrário o necessário rendimento líquido de nossas aplicações corre o risco de não cobrir a desvalorização do dinheiro no tempo e/ou render o suficiente e, assim, não alcançar o montante necessário para sustentar a qualidade de vida que gostaríamos de ter.

Existem algumas opções para tentar conseguir um futuro com menos turbulência em termos financeiros e mais satisfação de nossas necessidades futuras, as quais abrangem a utilização de fundos e planos voltados para investimento de longo prazo orientados à aposentadoria, buscando a manutenção de padrão de vida próximo àquele de enquanto estávamos trabalhando.

Os instrumentos mais comuns para atingir a meta de uma aposentadoria tranquila são os planos conhecidos como Fundo de Aposentadoria Programada Individual (FAPI), Fundos de Pensão (FP), Vida Gerador de Benefício Livre (VGBL) e Plano Gerador de Benefício Livre (PGBL). Todos objetivam a construção de poupança de longo prazo e não oferecem garantia de rendimento mínimo.

FAPI – Não é exatamente um fundo dedicado à previdência privada, embora permita a formação de poupança dedicada ao período de aposentadoria através de depósitos mensais ou esporádicos.

Sem carência ou taxa de carregamento, o resgate do montante (poupado e valorizado) é permitido a qualquer momento, sendo que ao final da fase de acumulação retira-se de uma única vez todo o capital.

FP – São fundos de investimento exclusivos para empregados de determinada empresa (pública ou privada), dedicados à complementação de aposentadoria e organizados como fundações ou sociedades civis. Sem fins lucrativos, são custeados parte pela empresa empregadora e parte pelos empregados.

VGBL – Adequado para quem usa a Declaração Simplificada de IR ou são isentos; que contribuem ou não para a Previdência Social (INSS) ou Regime Próprio e que pretendem contribuir com mais de 12% da sua renda bruta anual em previdência complementar. O Imposto de Renda é cobrado somente sobre o rendimento (ganho de capital) relativo à aplicação.

PGBL – Indicado a quem usa a Declaração Completa de IR; que realiza contribuições para a Previdência Social (ou Regime Próprio) ou aposentado e, ainda, deseja contribuir com até 12% da sua renda bruta anual em previdência complementar. Haverá incidência de Imposto de Renda sobre todo o valor do montante resgatado. Assim como o VGBL, tem garantida a portabilidade (possibilidade de migração dos recursos de um plano para outro da mesma ou de outra seguradora, sem a incidência de imposto de renda).

Unanimidade entre os especialistas em aposentadoria, o melhor conselho para um futuro tranquilo é o de as pessoas se garantirem em duas frentes: manter a saúde em dia e ter recursos suficientes, permitindo desfrutar do merecido descanso, afinal, saúde e dinheiro não nasce em árvores.

Sobre a segurança quanto ao acesso à sua aplicação em termos de penhorabilidade, enquanto aplicação financeira destinada a um plano de previdência privada, há discussão desta ser impenhorável apenas quando complementa a pensão previdenciária oficial, ou seja, quando atingida a fase de pagamento do benefício.

Pesquisas indicam que, infelizmente, mais da metade dos brasileiros com mais de 60 anos não possui qualquer tipo reserva financeira ou investimentos e que, a preocupação com os familiares e amigos é um dos principais motivos destas pessoas não conseguirem realizar isto, aliás, esta é a causa mais comum para os idosos terem seu nome negativado financeiramente.

É importante ter em mente que a fase da aposentadoria, geralmente ocorre durante o período da terceira idade; momento em que mais precisamos ter ativos financeiros para lidar com saúde, alimentação, bem estar e aproveitar a vida.

Dilmo Bantim Moreira – Presidente do CVG/SP, diretor da cátedra de Seguros de Pessoas da ANSP, atuário, membro da Comissão Técnica de Produtos de Risco da FenaPrevi, instrutor em seguros de Riscos Pessoais e colunista em mídias securitárias.

Dilmo Bantim Moreira – Presidente do CVG/SP, diretor da cátedra de Seguros de Pessoas da ANSP, atuário, membro da Comissão Técnica de Produtos de Risco da FenaPrevi, instrutor em seguros de Riscos Pessoais e colunista em mídias securitárias.

Fonte: http://www.cqcs.com.br/coluna/viva-a-vida/como-sera-o-amanha-2/

Blog do Florisvaldo – Informação com imparcialidade 10/12/2014

Florisvaldo Ferreira dos Santos

Consultor de Seguros e Benefícios